Báo cáo tuần 31.10 - 04.11.2022

- FIDT

- 30 thg 10, 2022

- 6 phút đọc

Đã cập nhật: 14 thg 11, 2022

FIDT nhận định

Kết quả đánh giá từ Hệ thống quản trị rủi ro FIDT (RMS) ở mức TIÊU CỰC, mức độ rủi ro 51.13% (giảm nhẹ so với tuần trước).

Qua đó, FIDT khuyến nghị nhà đầu tư tiếp tục phân bổ cổ phiếu 20-30% trong danh mục đầu tư NĐT xem Chi tiết đánh giá RMS tại đây.

Về danh mục đầu tư và triển vọng các nhóm ngành, khách hàng CCI vui lòng xem tại đây.

Cập nhật danh mục đầu tư: Xem chi tiết tại đây.

Vĩ mô quốc tế

GDP Mỹ tăng trưởng 2.6% trong quý 3 nhờ tiêu dùng vẫn mạnh và sự đóng góp đáng kể của xuất khẩu ròng. Đây là một sự phục hồi sau 2 quý âm liên tiếp và vượt kỳ vọng 2.4% của các nhà phân tích.

Phân tích kỹ hơn vào các cấu phần:

Thứ 1, tiêu dùng vốn là cấu phần lớn nhất trong GDP tiếp tục tăng trưởng 1,4%, cao hơn kỳ vọng thị trường ở mức 1%. Trong đó, tiêu dùng hàng hóa giảm nhẹ mặc dù tiêu dùng dịch vụ tiếp tục tăng trưởng.

Thứ 2, đáng lưu ý trong tăng trưởng GDP Q3.2022 là sự đóng góp của xuất khẩu ròng. Đóng góp của cấu phần này (xanh nhạt + đỏ) là điểm sáng cho sự tăng trưởng, nhờ vào cán cân thương mại của Mỹ đã giảm thâm hụt trong Q3. Điều này một phần nhờ chính sách tăng lãi suất của Fed giúp đồng USD tăng giá, đã hỗ trợ việc "xuất khẩu lạm phát" như FIDT đã đề cập trước đây.

Tuy GDP Q3 tăng trưởng nhưng rõ ràng các nguy cơ suy thoái vẫn còn hiện hữu khi:

Đầu tư tư nhân (màu tím trên biểu đồ) vốn là cấu phần mang tính dự báo cho sự tăng trưởng tương lai tiếp tục giảm sút.

Tiêu dùng tuy vẫn rất mạnh, tuy nhiên, lạm phát tiếp tục ở mức cao sẽ làm giảm đáng kể khả năng chi tiêu.

Việc Fed tiếp tục nâng lãi suất sẽ ảnh hưởng đến: (1) đầu tư khi chi phí vốn gia tăng và (2) tiêu dùng khi hạn chế tín dụng tiêu dùng và khuyến khích tiết kiệm.

Tuần qua, Mỹ công bố số liệu về lạm phát PCE tháng 9. Kết quả này không có gì bất ngờ và khá đồng pha với số liệu CPI đã công bố trước đó.

Theo đó, Core PCE (được Fed theo dõi để đưa ra các chính sách) tiếp tục tăng 0.5% so với tháng trước, theo sát kỳ vọng thị trường.

Nhìn lại dữ liệu PCE thì lạm phát hiện nay là cao nhất trong hơn 40 năm qua. Hiện tại chỉ thua 2 đợt đứt gãy nghiêm trọng về nguồn cung vào thập niên 1970s và 1980s.

Do đó, theo như chu kỳ FIDT đã đề cập trước đây thì hiện chúng ta vẫn đang ở nửa sau của chu kỳ nâng lãi suất và chúng tôi kỳ vọng Fed sẽ tiếp tục nâng lãi suất và duy trì mức cao đến giữa 2023.

Chúng tôi sẽ tiếp tục theo dõi và update chính sách và quan điểm của Fed đến các nhà đầu tư.

Vĩ mô Việt Nam

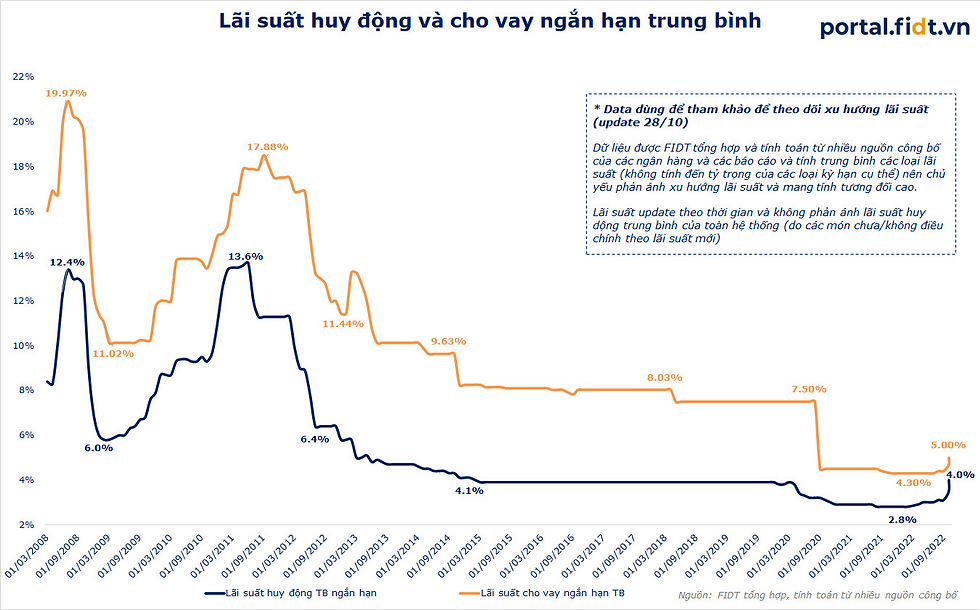

Trong tuần qua, sau nhiều áp lực về tỷ giá khi NHNN phải liên tục nâng tỷ giá trung tâm và tỷ giá bán USD thì NHNN đã quyết định nâng các lãi suất điều hành.

Cùng với lãi suất điều hành, NHNN cũng nâng trần các mức lãi suất huy động.

Theo đó, các mức lãi suất điều hành hiện tại đã ngang bằng với mức vào 2019. FIDT cho rằng đây là động thái phù hợp với bối cảnh hiện tại.

Phản ứng với thông tin trên, lãi suất huy động và cho vay của các ngân hàng thương mại đã tăng đáng kể.

Theo đó, tỷ giá cuối tuần đã dịu bớt so với trước đó nhưng vẫn còn rất áp lực. Tính theo tỷ giá bán USD của VCB thì VND mất giá 8.54% (YTD).

Số liệu kinh tế xã hội tháng 10

Ngày 29/10, Tổng Cục thống kê (GSO) đã thông báo tình hình kinh tế xã hội tháng 10 và 10 tháng đầu năm.

Chỉ số giá tiêu dùng

CPI: +4.30% (YoY), +0.15% (MoM).

Core CPI : +4.47% (YoY), +0.45% (MoM)

Chỉ số CPI (đường màu xanh) biến động khá mạnh do biến động mạnh của giá xăng dầu và chịu tác động mạnh của biến động giá dầu thế giới.

Chỉ số lõi Core CPI (đường màu cam) ít mang tính biến động nhất thời hơn và ảnh hưởng mang tính lâu dài hơn. Core CPI của Việt Nam đã tăng liên tiếp từ tháng 11/2021-nay và hiện tăng 4.47%, mức cao nhất trong hơn 5 năm nay và vượt xa mức trung bình trước dịch khoảng 2-3%.

Tính riêng trong tháng 10, giá nhà ở và Vật liệu xây dựng và giáo dục đang là nguyên nhân chính khiến Core CPI và CPI tăng cao. Ở chiều ngược lại, giá xăng dầu giảm giúp giá giao thông và bưu chính giảm nhiệt.

FIDT nhận định lạm phát tiếp tục tăng nhưng lạm phát ở Việt Nam vẫn được kiểm soát tốt hơn nhiều nước lớn và các nước trong khu vực. Tuy nhiên, áp lực lạm phát trong tương lai còn khá lớn.

Đầu tư trực tiếp nước ngoài FDI

Nổi bật năm nay ở vốn FDI thực hiên cao nhất trong nhiều năm, tính đến 20/10/2022 tổng vốn FDI thực hiện đạt 17.45 tỷ USD.

Tính theo tháng thì tháng 10 chứng kiến sự tăng trưởng vốn FDI đăng ký hơn 3.7 tỷ USD.

FIDT nhận định FDI vẫn là điểm sáng của kinh tế Việt Nam trong trung hạn khi làn sóng dịch chuyển và đa dạng hóa chuỗi cung ứng vẫn sẽ tiếp tục diễn ra. Nhóm ngành hưởng lợi từ xu hướng trung hạn này là nhóm BĐS KCN và Logistics (cảng biển, hàng không, vận tải...).

Tuy nhiên, cần lưu ý:

Nhóm BĐS KCN cần lưu ý ở việc chi phí đền bù, giải phóng mặt bằng tiếp tục tăng cao có thể ảnh hưởng lớn đến biên lợi nhuận, nhiều vướng mắc liên quan đến đền bù, giải phóng mặt bằng và quy hoạch có thể ảnh hưởng đến tiến độ các khu công nghiệp. Do đó, FIDT khuyến nghị nên tập trung vào các quỹ đất sẵn sàng cho thuê và chưa trông đợi nhiều vào các phần dự án còn lại.

Nhóm logistics trong ngắn hạn bị ảnh hưởng do triển vọng kinh tế suy giảm sẽ ảnh hưởng đến triển vọng kinh doanh.

Xuất nhập khẩu

10 tháng đầu năm 2022, xuất nhập khẩu Việt Nam tiếp tục tăng trưởng mạnh. Trong đó, xuất khẩu tăng mạnh hơn nhập khẩu và ở mức 15.9% giúp Việt Nam xuất siêu 9.4 tỷ USD.

Về cơ cấu hàng hóa xuất nhập khẩu, theo Tổng cục thống kê:

Xuất khẩu: hàng công nghiệp chế biến là chủ yếu chiếm 89.1%.

Nhập khẩu: hàng tư liệu sản xuất là chủ yếu chiếm 93,7%.

Trong tháng 10, nhập khẩu giảm nhẹ trong khi xuất khẩu tăng 1.5% so với tháng trước giúp VN xuất siêu 2.27 tỷ USD trong tháng 10.

FIDT đánh giá mặc dù số liệu XNK vẫn rất tích cực nhưng triển vọng nhóm này hiện chưa sáng trong bối cảnh kinh tế toàn cầu ảm đạm. Trong nhóm này, tỷ giá tăng có thể giúp cho nhóm xuất khẩu hàng thiết yếu nhưng không phụ thuộc nhiều vào nguồn nguyên liệu nhập khẩu, tuy nhiên cần quan sát thêm khi tồn kho toàn cầu đang ở mức khá cao.

Về định giá thị trường

Hiện P/E của thị trường đang ở mức thấp dưới -2 độ lệch chuẩn. Tuy nhiên, số liệu sơ bộ lợi nhuận của các doanh nghiệp trong quý 3 trừ nhóm ngân hàng thì khá nhiều nhóm ngành đang suy giảm và trong bối cảnh kinh tế không sáng có thể ảnh hưởng lợi nhuận của các doanh nghiệp niêm yết trong các quý tới, chúng ta nên ưu tiên về định giá P/B hơn trong giai đoạn này.

Về định giá P/B thì hiện VNIndex khá rẻ khi dưới -1 độ lệch chuẩn và cao hơn đáy Covid khoảng 10%.

Lưu ý nhà đầu tư

Quý khách nên đọc kỹ các rủi ro mà chúng tôi có dự phòng và đề cập trong báo cáo cũng như nhận diện về rủi ro thị trường để có lựa chọn đầu tư hiệu quả. (*) Báo cáo này là tài sản và được giữ bản quyền bởi FIDT. Không được phép sao chép, phát hành cũng như tái phân phối báo cáo vì bất kỳ mục đích gì nếu không có văn bản chấp thuận của FIDT. Vui lòng ghi rõ nguồn khi trích dẫn nếu sử dụng các thông tin trong báo cáo này. Chân thành cảm ơn quý khách hàng! FIDT - Focus on Performance

Comentários